MERCATO AZIONARIO

Ottava che conferma l’attuale configurazione di ritracciamento dai massimi per le principali borse internazionali, dopo i livelli di top raggiunti a metà novembre. Nella precedente ottava i segnali di debolezza si erano concretizzati nei diversi mercati (in particolare l’Europa) dopo la diffusione delle notizie riguardanti la nuova variante Omicron di Covid-19. Un movimento accompagnato anche da un aumento record della volatilità, con l’indice Vix in volata fino a quasi quota 30. Volatilità che è rimasta su livelli elevati anche nella settimana appena conclusa, dove si sono susseguite notizie sulle due tematiche più di attualità per i mercati finanziari: da una parte l’evolversi dell’emergenza pandemica mondiale (varianti, nuove chiusure economiche e sociali), dall’altra le decisioni che le banche centrali (Fed in primis) stanno per approntare per seguire la strada della normalizzazione della politica monetaria.

In merito al primo tema, i mercati hanno peggiorato il loro sentiment quando l’AD di Moderna ha dichiarato che gli attuali vaccini saranno meno efficaci (a causa delle mutazioni) contro la nuova variante Covid, di fatto rinviando ad ulteriori studi. Una presa di posizione (non condivisa a pieno però da Pfizer/Biontech) che ha determinato debolezza nelle prime sedute della settimana, poi esacerbata anche dal primo caso confermato negli USA (California), facendo così continuare l’altalena legata all’incertezza sul fronte sanitario.

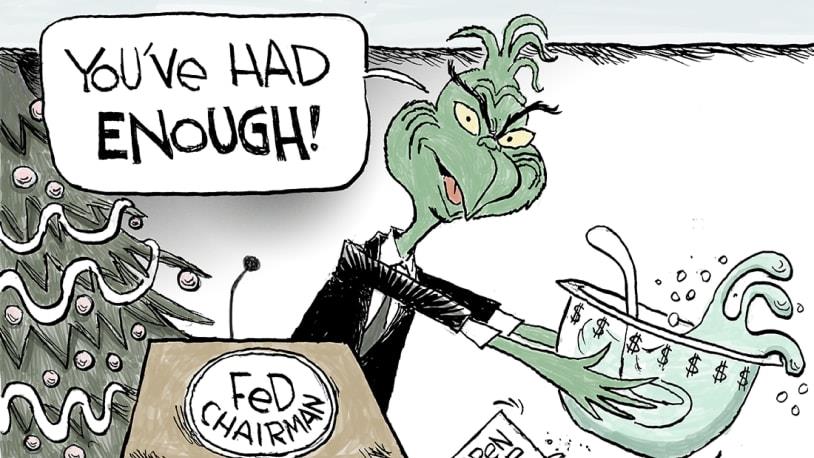

L’altro punto chiave della settimana è arrivato invece dagli ambiti macroeconomici e della politica monetaria, con l’intervento del presidente della Federal Reserve Jerome Powell che ha puntualizzato come sia prevista una più rapida riduzione del programma di acquisto di obbligazioni. Elementi che nelle sedute centrali della settimana hanno destabilizzato Wall Street, sempre attenta al ‘wording’ utilizzato dai banchieri centrali e delusa dai dati di novembre relativi alla creazione di posti di lavoro, con valori nettamente sotto le attese. Ne risulta quindi un’ottava caratterizzata da una vera e propria sequenza di alti e bassi, con l’S&P 500 che ha prima cercato sostegno nei supporti di breve ma che poi, con la crescita della pressione in vendita, si è appoggiato sui 4.500, di fatto con una correzione di circa il 5% dai massimi. In termini di confronto, dai top più correttivo il Nasdaq 100 (-7%), e ancora di più l’Eurostoxx 50, con quasi il -9%.

Il saldo settimanale, a causa proprio dell’altalena nei rendimenti è comunque negativo per gli indici USA, con S&P e Nasdaq che chiudono rispettivamente a -1% e -2%, mentre l’Europa ha fatto leggermente meglio dopo diverse settimane di decisa sottoperformance. Tra gli emergenti, scenario di recupero (MSCI Emerging Markets +1,1%), con Russia e Brasile in scia al rimbalzo (parziale) del petrolio. Ancora deboli le azioni cinesi (Hong Kong) a causa delle rinnovate problematiche sulle aziende tech listate a Wall Street. Rimane elevata la volatilità di mercato, con il Vix (volatilità dell’S&P 500) che chiude sopra quota 30. Si conferma quindi un quadro tecnico correttivo di breve all’interno della tendenza rialzista di medio termine.

MERCATO DELLE MATERIE PRIME

In ambito commodities, cerca di stabilizzarsi il prezzo del petrolio che tocca minimi in area 63 $ (-26% dai massimi) durante la settimana per poi recuperare parzialmente (close a 66$). Tra le altre materie prime, contrastate sia quelle agricole che quelle industriali, a conferma della fase di volatilità sul comparto. Oro in leggero calo (1% a 1.783 $). Crolla il gas (-24%), per le attese di un caldo record negli USA per dicembre.

MERCATO OBBLIGAZIONARIO

In ambito obbligazionario hanno avuto certamente impatto le dichiarazioni che il presidente Powell ha rilasciato nelle audizioni tenute alla Camera e al Senato americani, in particolare nel rispondere ai quesiti ai parlamentari. Più di qualche desk dedicato al trading è certamente sobbalzato quando Powell ha dichiarato di ritenere ormai non più transitoria la situazione sull’inflazione (un dato di fatto ormai) e che con molta probabilità essa rimarrà alta anche nel 2022.

Questo anche a causa della nuova variante Omicron che pone problematiche anche in tal senso, potenzialmente perpetuando i disequilibri attualmente presenti tra domanda e offerta globale. Nuove chiusure o limitazioni all’attività economica, pesano, infatti, sulle produzioni e sul corretto funzionamento della catena del valore globale.

Tra i giganti del tech, Apple ha reso noto le proprie difficoltà operative a causa della carenza globale di chip, notizia che ha trascinato al ribasso il comparto dei semiconduttori: le medesime problematiche riguardano poi anche il mercato dell’auto. Nelle audizioni, qualche parola più positiva è arrivata dal Segretario al Tesoro Janet Yellen, che ha delineato un trend del mercato del lavoro che resta comunque ancora positivo e in anticipo, nel processo di recovery, rispetto alle attese del 2020. Il dato sulla disoccupazione USA (4,2%) uscito venerdì probabilmente supporta questa tesi.

Da questo punto di vista la Fed vede quindi possibile normalizzare la politica monetaria, se pur con gradualità, pensando, nel prossimo meeting di dicembre, anche di accelerare sul tema del tapering, portando da 15 a 30 mld di Dollari la diminuzione degli stimoli monetari. Questo anticiperebbe di fatto a marzo il previsto termine attualmente posto a giugno 2022, una presa di posizione che Wall ha digerito poco, con un incremento della volatilità.

Anche perché, le attese di mercato andavano (e vanno) in senso contrario: se Omicron è una minaccia (e la creazione di nuovi posti di lavoro rallenta), questo dovrebbe posporre sia la fine degli stimoli, sia il temuto inizio dell’aumento dei tassi di interesse. Su questo, va detto, il mercato è spesso capriccioso: Powell più volte ha sganciato i due “piani”, inoltre la politica monetaria resta comunque accomodante. Il rischio possibile è quello invece di dati di inflazione fuori controllo, ma la Fed pare agire sulla leva degli stimoli monetari (riducendoli) proprio come intervento prima che i valori scendano da soli.

Un po’ come la vede anche, dall’altra parte dell’Oceano, la BCE, la cui view consiste in un andamento ‘a gobba’ dei prezzi, con un picco nei primi mesi del 2022. Riguardo agli stimoli nell’Eurozona, finiranno a marzo ma potrebbero essere ripresi se necessario mentre l’aumento dei tassi è visto solo nel 2023. In questo contesto intenso, dopo i dati sul mercato del lavoro, il decennale USA è letteralmente precipitato, tornando ai valori di metà settembre a quota 1,34%.

Indici governativi quindi in riapprezzamento sia negli USA sia in Europa (con Bund 10Y in area -0,40% e BTP 10Y a 0,90%). Segni più conseguenti anche per il corporate IG ed anche per l’high yield dopo alcune settimane di debolezza.

MERCATO DELLE VALUTE

In ambito forex, il cross Euro Dollaro ha riflesso quanto visto, in ottica intermarket, sulle altre asset class. Dapprima la valuta USA si è deprezzata (cross quasi a 1,14) dopo le notizie su Omicron, a scontare minori possibilità di intervento della Fed. Le parole di Powell hanno in parte poi ridato forza al Dollaro (close a 1,13). Ancora in caduta libera la Lira turca.

Dott. Alessandro Pazzaglia, Consulente Finanziario Indipendente, iscritto all’Albo delibera. 1081 del 18/04/2019. Info mail info@pazzagliapartners.it