MERCATO AZIONARIO

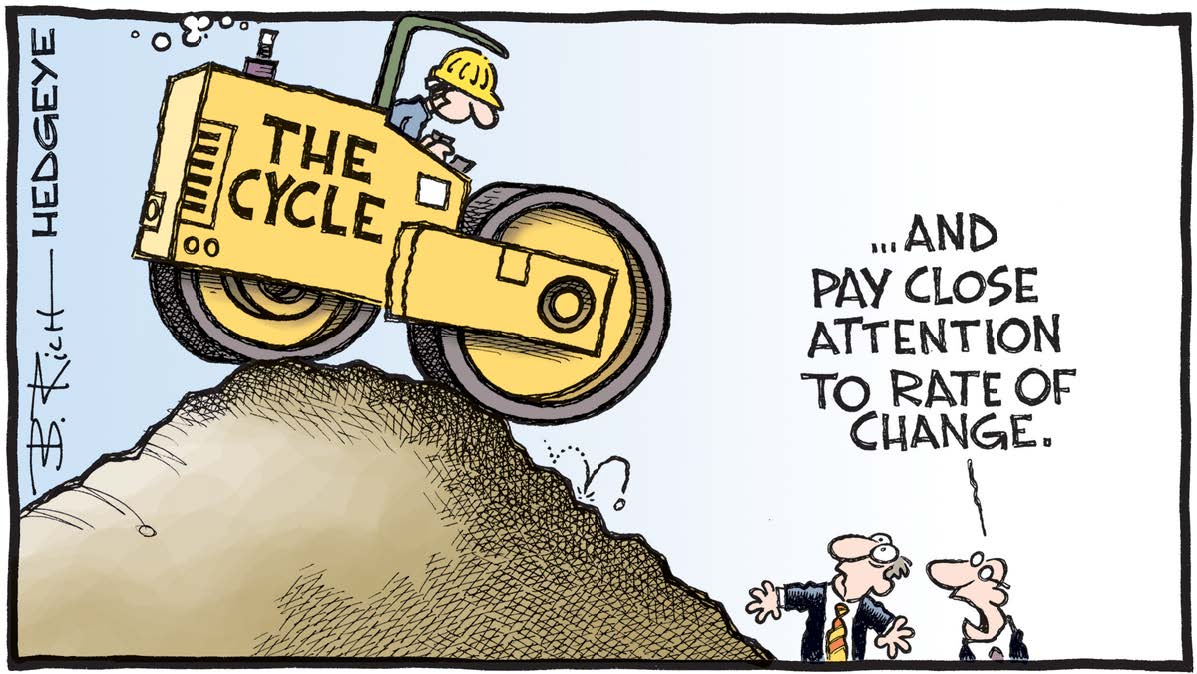

Dopo due settimane di ‘passione’ con un doppio -5% da quasi ko, le borse americane cercano e trovano una reazione, chiudendo la settimana con ottimi segni positivi: sebbene altri listini siano stati meno tonici, l’MSCI World chiude l’ottava con un progresso del 5,4%. L’S&P 500 si riporta entro il -18% da inizio anno (ed il Nasdaq 100 entro il -25%): certo, nulla di cui gioire in maniera particolare ma gli operatori cercano di scorgere qualche segnale di delimitazione della discesa che ha colpito i mercati. Anche perché, con discese così importanti, si creano periodicamente situazioni di ipervenduto negli indicatori tecnici che preludono anche a rimbalzi di breve periodo. Una trama andamentale (discese/rimbalzi) che descrive bene quanto sta succedendo in questo 2022 e che fa il paio con altri periodi storici in cui le borse si sono avvicinate a periodi caratterizzati da cali dell’attività economica o altre dinamiche macro negative o dove sono intervenuti eventi esogeni (geopolitica) e di shock. Da inizio dell’anno, infatti, le borse hanno subito eventi inattesi e precedentemente non prezzati (rialzo tassi repentino, guerra Russia/Ucraina, iperinflazione, residui di lockdown Covid), che le hanno trascinate al ribasso, consentendo, per ora, solo recuperi momentanei.

Il principale dei fronti caldi rimane quello della Federal Reserve: gli investitori sono reduci dall’ultimo aumento dei tassi da 0,75% e sono implicitamente pronti ad un cammino che prevede una cura particolarmente forte per domare l’inflazione. In settimana, su questo, il presidente della Fed, Jerome Powell, è stato particolarmente chiaro: è l’obiettivo numero uno della banca centrale americana e ormai non viene neppure più nascosto che la ‘medicina’ potrebbe causare una recessione per la prima economia mondiale. Non una cosa volontaria, ma necessaria, sperando che quanto previsto sia sufficiente per raggiungere l’obiettivo. Finora la tenuta dei consumi (dopo le ampie elargizioni governative degli ultimi anni) ha consentito una buona crescita economica, un mercato del lavoro e immobiliare tonici e l’abbellimento degli utili aziendali: dall’altro lato però ora l’esuberanza va affrontata, anche a costo di dispiacere ai mercati azionari. Le stime sugli utili si confermano ancora sostenute, restando positive al di là delle dinamiche macro.

L’indice S&P 500, dopo la discesa ‘agli inferi’ in area 3.650 in chiusura della scorsa settimana, si è lanciato in un recupero di breve e in close è riuscito a riportarsi verso quota 3.900 (+6,5%). Sono tecnicamente possibili altri avanzamenti, anche in considerazione della velocità con cui vi sono state le discese della prima parte di giugno, tuttavia poi è probabile che si torni a confrontarsi con il contesto generale in cui si stanno muovendo i mercati (downtrend). In ottimo recupero anche i titoli tecnologici (+7,5% il Nasdaq 100), favoriti anche da una leggera distensione sul tema dei tassi di interesse. Meno tonica invece l’Europa: i listini europei hanno limitato, e di molto, il loro upside (pur mantenendo la sovraperformance da inizio anno rispetto a Wall Street): l’uscita dei PMI relativi all’Eurozona ha mostrato la debolezza in corso sull’economia europea, con l’avvicinamento alle soglie critiche che attesterebbero la situazione di contrazione. Il Dax chiude addirittura in negativo, mentre il FTSE Mib appena +1,8%. +2,8% invece per l’indice generale zona Euro.

Le dinamiche settoriale e fattoriali hanno visto una parziale contro-rotazione rispetto ai mesi scorsi: scendono gli Energetici (a causa del calo del greggio) e i Materials (calo materie prime) a fronte di ottime performance per Health Care (le varianti Covid imperversano ancora), Tecnologici e ciclici. Il Vix è di nuovo in compressione: tra 25 e 35 si continua a giocare la partita per le prossime settimane.

MERCATO DELLE MATERIE PRIME

In ambito materie prime, settimana pesante per il basket generale (-4%), con la quasi totalità delle commodities che chiude con saldo negativo. Se settimana scorsa era stata dell’energy la debacle, in questo cadono con forza i metalli industriali (-6,6%) e le agricole/softs (-7,3%). Petrolio debole (-1,8% a 107$ ma in netto recupero dai minimi), così come l’oro (-0,7% a 1827 $).

MERCATO OBBLIGAZIONARIO

Se i portafogli bilanciati hanno avuto una performance così negativa da dover annoverare il 2022 come uno dei peggiori anni per le combinazioni miste di asset class, è certamente per il ruolo mancato di sostegno dato dalla componente obbligazionaria. I pesanti passivi, infatti, registrati in un lasso di tempo particolarmente breve, sulla generalità delle tipologie dei bond, derivano sia dall’aumento livello dei tassi di interesse (sia sulla parte breve che sulla parte lunga della curva), sia dalla maggior rischiosità che ha caratterizzato alcuni segmenti del debito governativo della zona euro (quello periferico) e tutta la componente di debito societario, dall’investment grade all’alto rendimento. Nella settimana conclusa, vi è stata un atteggiamento più costruttivo da parte degli operatori di mercato che si sono dimostrati più clementi verso il reddito fisso. Il declino dei tassi, infatti, ha portato ad una maggiore distensione, consentendo una decelerazione rispetto al trend crescente degli ultimi mesi.

Una prima evidenza è che sono leggermente scese le aspettative sui rialzi previsti dalla Federal Reserve: dopo il ‘salto’ collegato al dato di inflazione di maggio, infatti, ci si aspetta un intervento ancora energico a luglio (+75 bps) per poi proseguire con più moderati aumenti del costo del denaro pari allo +0,50%. Anche perché hanno contato le parole che il presidente Powell ha usato nella sua audizione al Senato: le misure sul costo del denaro potrebbero causare una contrazione economica, con possibile annesso aumento del numero di disoccupati. Sul tema, Powell ha anche affermato che la Fed non ha ‘strumenti di precisione’ con cui abbassare l’inflazione, quindi l’aleatorietà, la persistenza e qualche sorpresa sono elementi da mettere in conto. Al di là di questo quadro complessivo non esaltante, però, la Fed è convinta che l’economia sia in salute tale da poter sopportare le misure che verranno prese senza un calo disordinato della domanda.

I segnali negativi per l’economia USA però ci sono e Powell ne è consapevole: indice PMI composito ai minimi da 5 mesi, così come quello sui servizi, assieme ad un export e una produzione che stentano da qualche tempo e che a giugno hanno visto un peggioramento in termini di outlook. Tanto che alcuni analisi ipotizzano già, dopo un picco nel costo del denaro (3,50%-3,75%), poi l’inizio, nel 2023, di tagli dei tassi che lo riporterebbero più il basso per gestire la debolezza economica. Qualche segnale, come antipasto di un prossimo futuro, il mercato dei bond lo ha dato con dei movimenti che dai massimi di inizio ottava (3,30% di decennale) è poi calato vistosamente, con un close in area 3,10%. Quasi incredibile il movimento verso il basso del pari scadenza tedesco e italiano: il Bund, dopo aver sfiorato il 2% la settimana scorsa, il rendimento a 10Y è letteralmente crollato in area 1,45%mentre il BTP, dopo la nuova emissione del BTPi, si è allontanato da area 3,70%-3,80%. Il calo dei rendimenti non ha interessato solo le scadenze a medio lungo termine, ma anche quelle a breve, segno di un movimento intermarket che ha soppesato di più i timori di una recessione che quelli di nuove fiammate inflazionistiche, con la conferma indiretta data anche dalle commodities in calo.

Tornando alle altre asset class obbligazionarie: il calo dei tassi ha fatto respirare il corporate investment grade, che resta comunque negativo a doppia cifra da inizio anno. E resta impantanato anche l’High Yield, poco reattivo in settimana per la duration più corta e debole ancora per gli spread di credito ancora piuttosto ‘tonici’. In recupero gli strumenti legati all’inflazione (calo dei tassi reali).

MERCATO DELLE VALUTE E CRYPTOS

In campo valutario, complessivamente poco mosso il cambio Euro Dollaro USA (close 1,055) non distante dai valori delle ultime settimane. Sebbene le notizie in ambito banche centrali e macro siano state tante, il Dollaro USA continua a mantenere le proprie posizioni. Si rafforza ancora il Franco svizzero, così come il Rublo russo. Recuperano parzialmente i cali le criptovalute (Bitcoin +3%, Ethereum +11%).

Dott. Alessandro Pazzaglia, Consulente Finanziario Indipendente, iscritto all’Albo delibera. 1081 del 18/04/2019. Info mail [email protected]