MERCATO AZIONARIO

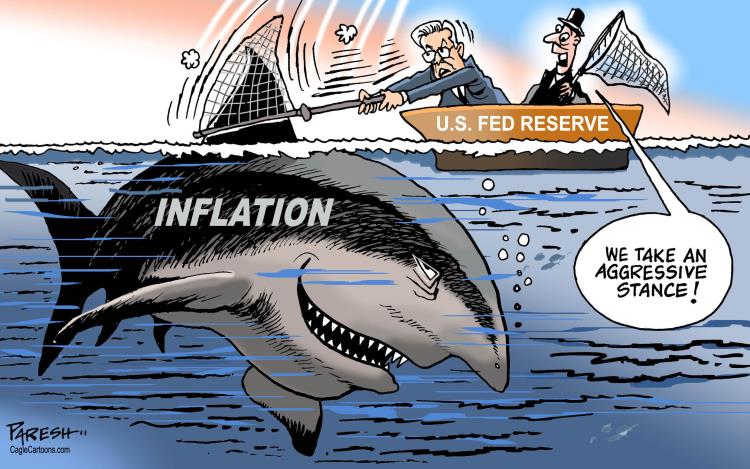

Settimana decisamente negativa per i mercati azionari internazionali sulla scia del rilascio del dato sull’inflazione negli USA. Il dato superiore alle attese dell’inflazione rafforza l’idea che le banche centrali dovranno essere ancora più aggressive per contrastare l’inflazione e questo avrà delle ripercussioni sugli indici azionari ma anche su quelli obbligazionari. I risultati in settimana sono di un indice globale MSCI World che chiude con -4,2%, -19% da inizio anno mentre per quanto gli indici americani S&P 500 chiude a -4.70%, -17.80% da inizio anno e il Nasdaq a -5.80%, – 26.90% da inizio anno. Per quanto riguarda la view sugli indici azionari In settimana le preoccupazioni si fanno “più forti” per la possibilità di una recessione imminente (come anche da dichiarazione del Ceo di Fedex). La paura è ritornata a diffondersi sui mercati. Il livello però della stessa rimane per ora contenuto e non da panico.

L’umore degli investitori, come sopra descritto, è precipitato in particolare perché il dato di inflazione USA uscito (8,3%) è risultato in riduzione rispetto al precedente (8,5%) ma oltre le attese di mercato (8,1%). Il mercato si aspettava in realtà una riduzione dell’inflazione dovuta alla componente materie prime energetiche (ma anche di altre commodities) per via del raffreddamento economico. In realtà, dal segmento alimentare e da quello relativo agli affitti sono arrivate conferme di componenti ancora piuttosto toniche, così come sul fronte degli stipendi.

Dove ci troviamo quindi ora? Il martedì nero di Wall Street (la peggiore correzione dell’anno) ha cancellato tutti i guadagni ottenuti nel breve: l’S&P 500 nel rimbalzo dai sostegni aveva toccato area 4.150, facendo registrare però un altro massimo decrescente. È ormai il leitmotiv del 2022, con una cadenza di notizie negative che mantengono il mercato in un downtrend strutturale e con rimbalzi solo effimeri. Le quotazioni (dopo un -4,7%settimanale) si sono riportate sui supporti in area 3.900, primo step di una serie di supporti tecnici che se violati, riporterebbero gli indici verso un retest dei minimi di giugno (area 3.650-3.700). Le quotazioni vengono impattate negativamente non solo dai tassi, in fase crescente, che deprimono i multipli ma anche dalla ormai costante revisione al ribasso degli outlook aziendali. Rispetto alla prima parte dell’anno, ora gli indici hanno un altro elemento a cui far fronte.

Meglio l’Europa, grazie ad una composizione più value che limita i danni con un -2%, e addirittura positivo il FTSEMib grazie ai bancari, sostenuti dalle decisioni sui tassi della BCE. Tra i settori nessun segno più: una moderata resistenza è stata opposta dal segmento energy (-2,2%) e finanziario (-2,6%), con i titoli ad alto dividendo maggiormente resilienti. Tra i temi di investimenti sottoperformance per tutte le nicchie della tecnologia (tra -6% e -7%).

MERCATO DELLE MATERIE PRIME

Le materie prime vedono un paniere generale in calo di circa l’1,5%: negativo petrolio, oro e stavolta anche molte materie prime alimentari. Il WTI (a quota 85$) è in ripiegamento da tempo, anche per le vendite di riserve strategiche da parte degli USA decise da Biden a fini anche elettorali. L’oro, pericolosamente sotto quota 1.700 soffre per la salita dei tassi reali

MERCATO OBBLIGAZIONARIO

Si sa che il mercato delle obbligazioni è inversamente correlato al rialzo dei tassi di interesse. Un aumento dei tassi comporta infatti una diminuzione dei prezzi dei titoli obbligazionari adeguando il loro rendimento a quello di mercato. Il 2022 si avvia, per questo motivo. ad essere uno dei peggiori anni per i bond, con flessioni pesantissime praticamente su tutti i segmenti di mercato, soprattutto quelli a lunga scadenza. Inoltre, lo spread di credito si è progressivamente allargato per i timori di recessione a livello internazionale. L’inflazione è ancora troppo alta ed non ha raggiunto ancora il picco.

Aspettiamo in settimana la decisione della Federal Reserve nella sua riunione periodica. Si sconta per certo un intervento da 0,75%, con residue possibilità (20%) di una mossa più pesante di 100 bps. Dopo i dati di inflazione, le proiezioni dei rialzi dei tassi nei prossimi mesi, vede raggiungere un livello in area 4,25%-4,50% nella prima parte del 2023 e solo successivamente potrebbero esserci i tagli dei tassi da parte della Fed, per ridare fiato all’economia dopo aver ‘sconfitto’ l’inflazione.

Per quanto riguarda casa nostra, Il posizionamento aggressivo della BCE, che sta imitando i passi della FED, induce anche qui a pensare ad una curva che si alzerà nei rendimenti. I tassi di mercato ipotizzano un intervento di Christine Lagarde di altri 75 bps nella riunione di ottobre, sempre al fine di contrastare l’inflazione della zona Euro. Il dato relativo all’Italia è stato di un 9,1% annuo, leggermente superiore al 9% stimato. Rispetto agli USA, probabilmente si dovrà attendere di più per vedere nell’Eurozona qualche segnale di decremento, in considerazione delle pesanti ripercussioni del caro energia su consumatori e imprese.

MERCATO DELLE VALUTE E CRYPTOS

Il cambio EUR-USD, al di là di tutti i movimenti intermarket, pare aver trovato equilibrio a quota 1. Negative le criptovalute a causa del clima da risk-off.

Dott. Alessandro Pazzaglia, Consulente Finanziario Indipendente, iscritto all’Albo delibera. 1081 del 18/04/2019. Info mail info@pazzagliapartners.it