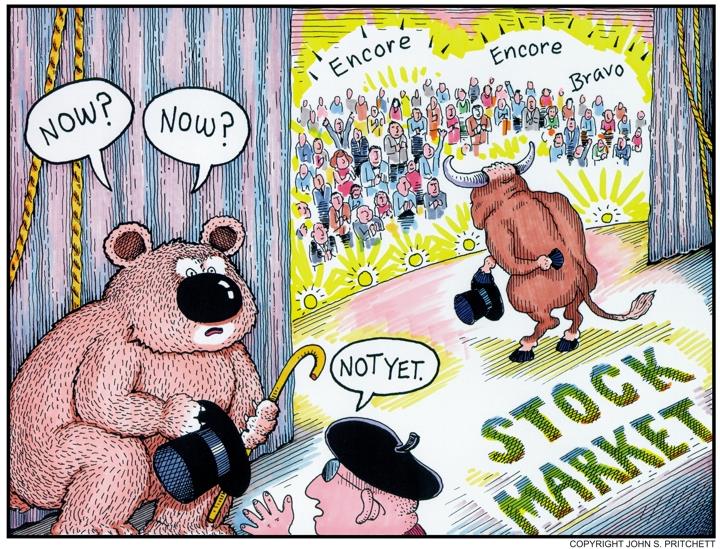

MERCATO AZIONARIO

Se le ultime ottave di borsa avevano visto dei listini azionari particolarmente esuberanti (in particolare quelli USA), nella settimana appena conclusa si è assistito ad una parziale fase di consolidamento dei risultati ottenuti, con momentanee prese di beneficio sui diversi mercati. S&P 500, Nasdaq 100, MSCI World (ossia i principali listini americani e quello globale) hanno raggiunto di recente massimi di periodo e anche graficamente era osservabile l’accelerazione impressa nella tendenza positiva di breve. I 200 punti (quasi +5%) realizzati dall’S&P 500 dal minimo relativo del 16 giugno a 4.160 punti fino al massimo del 7 luglio a 4.360 punti (appena 11 sedute in tutto), avevano bisogno di una pausa, arrivata puntualmente in coincidenza con l’emergere sul breve di qualche elemento di ipercomprato negli indicatori.

Le tensioni sono affiorate a metà ottava, con una rapida discesa dei futures sugli indici USA e con gli investitori preoccupati in particolare per alcuni chiarimenti della Federal Reserve in merito alle possibili dinamiche del tapering ma anche per il newsflow proveniente dalla Cina. Le borse orientali sono state oggetto di forti vendite (Hang Seng -4,4%) a causa dall’atteggiamento sempre più restrittivo di Pechino sui propri colossi tecnologici, in particolare quelli quotati nelle borse USA. Da tempo, il governo cinese ha indirizzato la propria politica verso una limitazione dell’espansione dei grandi gruppi della tecnologia, cercando di governarne la crescita. Dall’altro lato, i dati macro cinesi certamente non brillano e in questo sono accompagnati da utili aziendali e quotazioni in calo.

Da qui gli elementi di nervosismo degli investitori che leggono rischi per la crescita globale, minacciata anche dall’impatto (anche qui, in molti paesi dell’area asiatica) delle varianti del Covid, con Corea e Giappone alle prese con qualche problematica di contagi nel breve. All’andamento generale delle borse hanno contribuito, come elemento di valutazione, anche alcuni chiarimenti usciti nelle minute del FOMC e relativi all’ultimo meeting del 15-16 giugno. Il messaggio principale è quello relativo ad una ‘sorpresa’, in riferimento sia ad un accelerato recupero economico, sia ai dati di inflazione usciti recentemente. Elementi di potenziale cambiamento nell’atteggiamento di politica monetaria da parte della Fed.

Wall Street è stata quindi debole durante l’ottava, salvo poi, con un colpo di reni finale, chiudere in leggera positività (S&P+0,4%, Nasdaq +0,7%): un segnale di un trend che sul breve lascia poco spazio, per il momento, a ritracciamenti significativi. Continuano ad essere meno toniche le borse europee (soprattutto FTSE Mib e Ibex) e, in misura anche superiore, Nikkei (-2,9%) e paesi emergenti (asiatici e non), che sottoperformano decisamente rispetto agli sviluppati (ytd +3,2% vs +14,7%). Tra settori e temi globali, è ancora la tecnologia ad essere più resiliente rispetto alla Old Economy, riflettendo quindi ancora tendenze contrarie ai ‘reflation trades’ di inizio anno. Il Vix dai minimi di area 14,5 effettua uno spyke che supera quota 20 per poi chiudere su livelli decisamente inferiori (16).

MATERIE PRIME

In ambito materie prime, settimana con segni contrastati tra i diversi segmenti. In calo il petrolio su timori legati al virus e incertezze sulla crescita: il WTI ritraccia dai massimi (-1%) attestandosi in area 74 Dollari al barile. L’oro torna sopra area 1.800 (+1,2%) traendo vantaggio dalla nuova discesa dei tassi reali USA (-0,90%) ma frenato dalla forza del Dollaro. In recupero le materie prime industriali, in caduta libera quelle agricole.

MERCATO OBBLIGAZIONARIO

Il mercato obbligazionario, specie quello governativo, nella prima parte dell’anno aveva spaventato gli investitori, che hanno visto aumentare in modo repentino i rendimenti sulle parti medio lunghe delle curve. Rendimenti che da inizio anno avevano ripreso a correre quasi ‘in verticale’, manifestando il ritardo che il mondo obbligazionario aveva accumulato rispetto ad altre asset class (come le materie prime e l’azionario), con una posizione prudenziale mantenuta fino a fine 2020. Piano Biden, inizio dei programmi vaccinali, riaperture, i catalizzatori per un boost che ha portato il decennale USA fino a quasi l’1,80% a marzo. Tutte le attese di ulteriori rialzi dei rendimenti si sono però vaporizzate negli ultimi due mesi, proprio quando, in realtà, la Fed ha iniziato a parlare di tapering (riduzione degli acquisti mensili di titoli governativi) e ha ipotizzato un intervento sui tassi a breve per calmierare dinamiche inflattive eccessivamente esuberanti.

I ritorni dei governativi a media lunga scadenza restano negativi da inizio anno, ma i segni meno si sono ridotti, con l’ultima settimana che ha visto l’yield del decennale USA crollare sotto area 1,30% (50 bps in meno nel giro di 6 mesi). Timori sulla crescita o semplicemente un posizionamento meno ottimistico circa l’impatto della politica monetaria e di quella fiscale sull’economia, sono tra i motivi addotti per spiegare il movimento in corso. Intanto i verbali relativi all’ultimo meeting Fed riportano una parte del FOMC attenta a come riparametrare il percorso e la composizione degli acquisti di asset (dando opportuno anticipo al mercato). La maggioranza dei membri del FOMC ritiene inoltre che vi siano rischi sull’inflazione rivolti verso l’alto, in considerazione della ripresa più vigorosa dell’economia. Tuttavia, si tratterebbe, nel complesso, di interventi che terranno conto di una configurazione del mercato del lavoro che è ancora poco solida e ancora in fase di recupero dai minimi toccati nel corso del 2020, con degli obiettivi ancora lontani dall’essere raggiunti.

A livello di numeri il Treasury a 10 anni chiude l’ottava all’1,36%, mentre il trentennale, dopo un minimo a 1,85% chiude appena sotto il 2% (a metà marzo aveva raggiunto un top al 2,50%). I movimenti sui tassi sono stati comunque generalizzati anche sugli altri governativi mondiali: il Bund 10Y è precipitato sotto quota -0,30% mentre il BTP 10Y sotto 0,80%. Anche nell’area Euro sono arrivate altre comunicazioni di politica monetaria da parte della BCE che ha annunciato l’esito del processo di revisione della propria strategia. L’obiettivo di inflazione, finora fissato nella formula ‘’vicina, ma inferiore al 2%’’ diventa un 2% simmetrico, nella possibilità quindi di consentire valori anche superiori se coerente con il contesto generale macroeconomico. La BCE, insomma, si lascia la possibilità di non-intervento nel caso di rialzi dei prezzi persistenti, onde evitare, probabilmente, di ripetere qualche errore del passato.

Tra gli altri segmenti obbligazionari: in rialzo il corporate di elevata qualità (visto il calo del free risk), mentre l’high yield ha confermato il proprio buon andamento.

MERCATO DELLE VALUTE

Per quanto riguarda il mercato forex, il cross Euro Dollaro sembra poter creare un bottom in area 1,18, un’area tecnica di supporto. La settimana è stata comunque poco mossa con i valori compressi tra 1,18 e 1,19, anche dopo le varie comunicazioni delle banche centrali. Poche variazioni di nota anche per le altre valute mentre tra le cripto il Bitcoin si attesta ancora sulla parte medio-bassa del range dell’ultimo mese (close a 33.800).

Dott. Alessandro Pazzaglia, Consulente Finanziario Indipendente mail [email protected]