L’inflazione sfiora la doppia cifra; indici e materie prime ancora volatili, cadono i rendimenti

MERCATO AZIONARIO

Non è durato molto il recupero delle borse azionarie internazionali dopo il buon rimbalzo della precedente ottava. Gli indici hanno provato nelle prime sedute della settimana a dare continuità e respiro al movimento ma ancora una volta la pressione in vendita è tornata a manifestarsi, confermando il momento di difficoltà per i listini di stabilizzarsi dopo un primo semestre particolarmente negativo (il peggiore degli ultimi 52 anni). L’S&P 500 infatti si ritrova in area -20% da inizio anno, mentre il Nasdaq 100 si attesta appena sopra il -30%; dall’altra parte dell’Oceano gli indici europei viaggiano tra il -15% e -20% mentre i paesi emergenti si attestano ad un -17%. Un bilancio, quindi, pesante, frutto di un combinato di eventi negativi verso i quali le borse hanno potuto poco: se il rialzo dei tassi di interesse ha ‘ristretto’ i multipli di valutazione, dall’altra parte gli scenari inflattivi/recessivi hanno poi completato il quadro, aggiungendo timori di un serio deterioramento fondamentale e macroeconomico. E questo, sapendo di non potendo più contare, almeno per il momento, sul tradizionale ‘bastone d’appoggio’ che dal 2009 in poi ha sempre sorretto i listini, ossia le banche centrali, impegnate a rincorrere il galoppante aumento dei prezzi.

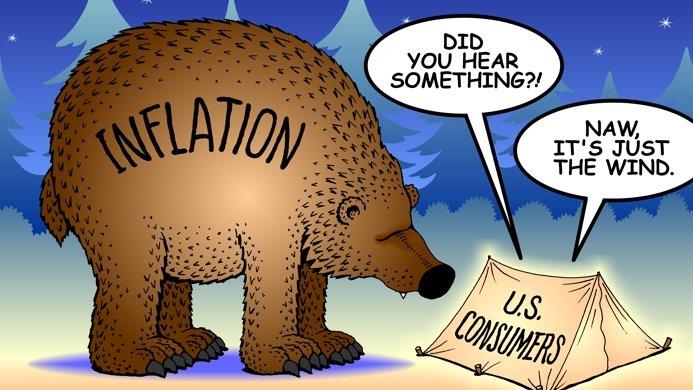

Proprio in relazione a quello che è il problema numero uno per i policy makers, in settimana sono usciti negli USA i nuovi dati per l’inflazione ‘core’ (PCE): i valori rimangono alti per maggio (+6,3% rispetto all’anno scorso e +0,6% rispetto ad aprile), ma con valori in decelerazione rispetto al mese precedente e al di sotto di quanto atteso. Una sorta di boccata d’ossigeno almeno su questo fronte, anche se serviranno almeno altre letture mensili per definire in modo chiaro se vi è stata una inversione di tendenza. Un andamento che però porta con sé un ‘compagno’ che potrebbe essere sgradito: è difficile, infatti, che siano state le sole manovre della Fed a mitigare i prezzi, più probabile è che il momentum della crescita stia segnalando le prime avvisaglie di un rallentamento. Il motore dell’economia americana, i consumi, hanno infatti decelerato vistosamente negli ultimi mesi ed il calo della fiducia dei consumatori statunitensi (ai minimi da febbraio 2021) rende il quadro piuttosto grigio per i prossimi trimestri. In Europa i dati di inflazione (se pur preliminari per giugno) hanno toccato livelli record: +8,6% (vs +8,1% atteso per l’Eurozona), +8% per l’Italia (dal +6,8% precedente).

Tutti dati che sotto il profilo macro (attendendo quello relativo agli utili del secondo quarter) hanno costretto le borse ad arretrare. L’indice S&P 500 ha ritracciato infatti da area 3.950, salvando solo nel finale quota 3.800 (-2,2%) mentre il Nasdaq ha fatto anche peggio con un -4,3%. Un contesto debole in cui si sono inserite le dichiarazioni di Powell, il quale ha esplicitamente detto che sebbene l’economia sia ben posizionata per resistere a un aumento dei tassi, non è detto che la Fed riesca a garantire un atterraggio morbido. Insomma, tocca incrociare le dita e cominciare ad osservare gli effetti che ci saranno sui risultati delle aziende, a cui sono direttamente collegati gli andamenti di borsa. L’indice Vix rimane su livelli elevati (26,7), mantenendo una struttura rialzista e di stress per gli indici.

L’andamento di Wall Street è stato seguito in parallelo anche dagli altri listini, che hanno chiuso l’ottava con segni meno meno marcati di Wall Street. A livello settoriale, i movimenti continuano a denotare una forte volatilità: il saldo settimanale premia energy, utilities e difensivi, con i ciclici e tech ancora una volta sui bassifondi della classifica. Anche tra i temi, poco spazio per i segni più: solo infrastrutture, agribusiness e clean energy hanno limitato i danni, con le nicchie tech ancora colpite in rosso.

MERCATO DELLE MATERIE PRIME

Settimana nuovamente negativa per le materie prime, con un -3,5% per il basket generale. Negativi tutti i comparti: l’energy risulta in calo soprattutto per la forte discesa del gas (-8%) mentre il petrolio ha chiuso in moderato rialzo (+0,8%) in area 107,5. L’oro si è avvicinato pericolosamente sa quota 1.800 $ (-0,9%) e tutti i metalli industriali correggono a causa dei timori di indebolimento economico (Rame -3,8%, Alluminio -0,5%, Zinco -9,5%).

MERCATO OBBLIGAZIONARIO

Non si può dire certamente che il mondo obbligazionario sia stato clemente con gli investitori in questi primi sei mesi del 2022: con discese che vanno dal -10% al -15% sia per i segmenti corporate che governativi, non vi erano praticamente punti di riparo per gli investitori, se non ovviamente la semplice liquidità. Tuttavia, da qualche settimana, dopo i primi mesi dell’anno dove il rialzo dei tassi è stato senza soluzione di continuità, ora in qualche frangente si comincia a notare qualche cambiamento e settimane positive (nei prezzi) iniziano ad intervallarsi ad ottave negative. Non certo abbastanza per definire un cambio di tendenza definitivo, ma il riflesso di una fase dove gli investitori stanno iniziando a inserire nelle valutazioni evoluzioni negli scenari economici. Non si mette ovviamente in dubbio la determinazione delle banche centrali di contrastare l’inflazione tramite l’aumento del costo del denaro, ma piuttosto, nella definizione delle strategie operative, si comincia a prezzare anche l’effetto di queste manovre di politica monetaria sul ciclo economico. Insomma, la Fed crea e distrugge o forse meglio, in questo caso, distrugge e ‘ricrea’: se la domanda deve essere frenata e depotenziata, poi, sarà il momento di cambiare nuovamente senso di marcia ripristinando politiche più accomodanti.

Uno scenario però ancora lontano e soggetto a talmente tante variabili che diventa difficile definire tempistiche, creando di fatto un percorso in evoluzione ogni settimana. Una inflazione che non si sradica complicherebbe non poco i piani della Fed e sarebbe il peggior scenario per i mercati: la banca centrale americana sarebbe costretta a far salire i tassi oltre il programmato, con evidenti rischi recessivi (hard landing). Se l’inflazione si moderasse, invece, nei prossimi mesi, la Fed potrebbe archiviare il suo programma tornando neutrale nei suoi atteggiamenti. Nell’ottava appena conclusa sia i cattivi dati relativi a consumi e fiducia, sia le parole di Powell su un possibile scenario recessivo, hanno dato forza in particolare al comparto dei titoli di stato: con una discesa generalizzata dei rendimenti. Dal forum di Sintra, in compagnia degli altri banchieri centrali, Powell ha dato il suo punto di vista sui prossimi mesi, mantenendo comunque la barra dritta verso l’inflazione, ritenuta comunque più dannosa di altri effetti economici. Altri membri del FOMC si sono detti comunque fiduciosi che l’economia non cadrà in recessione e che al limite sarà necessario tollerare un rallentamento tecnico con un solo trimestre negativo.

Non ha parlato solo Powell ma anche la presidente della BCE, Christine Lagarde: a luglio vi sarà il primo rialzo dei tassi negli ultimi 11 anni che sarà probabilmente seguito da una stretta più vigorosa a settembre, visto che anche nell’Eurozona l’inflazione è su livelli inaccettabili. L’Eurozona si trova vicino al fronte bellico tra Russia e Ucraina e vive quindi in maniera più diretta gli effetti su economia e prezzi. Sul tema dello scudo anti-spread, la BCE farà confluire le risorse dei bond in scadenza dei paesi virtuosi verso quelli degli stati più indebitati, facendo di fatto un ‘travaso’ tra paesi donatori e destinatari.

I timori di debolezza economica hanno fatto scendere i rendimenti sia negli USA che nell’Eurozona: il decennale americano è tornato sotto il 3% mentre quello tedesco sotto l’1,30%. Impressionante il movimento del Bund che ha perso 70 bps in poche sedute, così come il calo settimanale dei tassi a breve (sia zona Euro che USD). Positivo il corporate investment grade mentre il comparto high yield continua a soffrire e rimane molto correlato con l’azionario. In discesa le aspettative di inflazione sia per gli USA che per l’Eurozona.

MERCATO DEI CAMBI E CRYPTOS

L’ottava sul mercato valutario non è stata particolarmente movimentata con il Dollaro USA che è riuscito a mantenere una certa pressione sull’Euro, con le quotazioni in area 1,041 (-1%), non troppo distanti quindi dai minimi di periodo. Si mischiano qui considerazioni relative sia alla politica monetaria e sia agli andamenti delle rispettive economie: il mercato pare puntare ancora su chi sarà ‘meno debole’ in futuro. Altra settimana di passione per le cripto (Bitcoin -8% sotto quota 20.000).

Dott. Alessandro Pazzaglia, Consulente Finanziario Indipendente, iscritto all’Albo delibera. 1081 del 18/04/2019. Info mail [email protected]