MERCATI AZIONARI

Settimana di debolezza per i principali indici azionari, con le borse in arretramento nel breve in maniera geograficamente omogenea. L’indice globale scende infatti del 2,7%, stoppando di fatto la lunga corsa dei listini iniziata nelle prime settimane di ottobre e che in realtà aveva cominciato già a denotare qualche segnale di consolidamento. Il principale indice americano, l’S&P 500, per diverse settimane di novembre aveva infatti incontrato ostacoli e resistenze tecniche in area 4.720, avendo necessità di rifiatare e scaricare qualche elemento di stress negli indicatori di breve.

Il ritracciamento dell’indice americano è stato del 2,2% nel saldo settimanale e le quotazioni si sono dirette verso i supporti tecnici più ravvicinati. Fa il paio con questo movimento, il forte spyke rialzista del Vix (l’indicatore di volatilità del mercato), che si riporta con rapidità verso area 30, un target di arrivo già testato in diversi momenti del 2021.

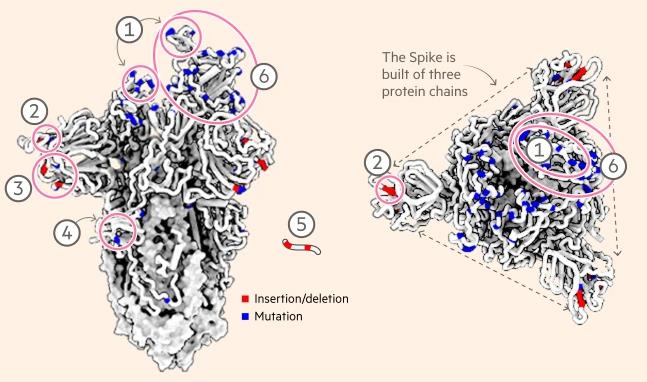

A determinare, verso fine ottava, il tratto di movimento più forte sono state le notizie riguardanti lo sviluppo della pandemia a livello globale, con gli investitori che hanno rapidamente mutato il loro sentiment dopo la conferma della diffusione di una nuova variante del Covid-19. Secondo le ultime notizie, la variante di origine sudafricana avrebbe un tasso di contagiosità molto elevato e sarebbe caratterizzato da un numero elevato di mutazioni nella sua conformazione, fattori che hanno portato diversi governi a intervenire con blocchi nei voli internazionali. Notizie che hanno da subito depresso le borse asiatiche già nelle prime ore della giornata di venerdì e che poi via via ha coinvolto gli altri listini.

Se l’S&P 500 ha ripiegato del 2,2%, l’indice Nasdaq non ha offerto un maggior riparo, nonostante il contributo positivo di quegli stessi settori che nel 2020 si erano avvantaggiati per le limitazioni agli spostamenti e dei settori legati ai vaccini. Decisamente più colpiti invece, venerdì, i listini più esposti ai settori tradizionali e al concetto del re-opening, che già la scorsa settimana avevano iniziato a scricchiolare proprio per il forte aumento dei contagi su scala internazionale. La debacle del prezzo del petrolio ha inoltre depresso il settore dell’energia, tra i più colpiti nella giornata di venerdì, annullando invece il recupero che vi era stato nelle sedute precedenti.

La diffusione della nuova variante conferma quello che non deve essere dimenticato, ossia che per la natura del virus in questione, la pandemia mantiene tempi di risoluzione non brevi e soggetti a rapidi cambiamenti di scenario. Quanto agli indici principali, lo scenario correttivo di breve dovrà sedimentare su alcuni livelli di supporto, con la struttura tecnica di medio termine che resta comunque ancora impostata in termini positivi grazie all’aspetto supportivo degli utili aziendali. Tra le altre borse, fortemente colpite quella della zona Euro, che già da qualche settimana confermava una debolezza di fondo legate alle prospettive economiche future. Debacle anche per gli emergenti (-3,6%), con Russia e Cina tra le più colpite. Tra i settori ed i temi, si salva solo il Biotech e pochi altri ma in generale si sono viste generali prese di beneficio.

MERCATO DELLE MATERIE PRIME

In ambito materie prime, debolezza marcata per i metalli preziosi, indeboliti sia dal rialzo dei tassi reali (che ha ‘debilitato’ l’oro, tornato in area 1.800 Dollari l’oncia) ma anche per i timori sulle congiuntura (palladio -14%). Gli stessi che hanno ripoortato il prezzo del petrolio in area 68$ (-10%), in pieno ritracciamento ribassista. Migliore la tenuta per metalli industriali e, soprattutto, per le materie prime agricole.

MERCATO OBBLIGAZIONARIO

Anche nell’asset class obbligazionaria gli operatori hanno valutato con attenzione il newsflow relativo all’emergenza pandemica, anche se tale aspetto si è ‘mixato’ con le ormai ampie e note discussioni sul comportamento delle banche centrali. Nel corso della settimana è arrivata la notizia della conferma di Powell alla guida della Federal Reserve, senza quindi l’ipotesi di ‘switch’ con altri candidati.

Biden ha optato per la conferma quindi dell’attuale presidente, nonostante le pressioni interne al proprio partito per una candidatura più indirizzata verso una politica monetaria accomodante, come poteva essere quella di Lael Brainard. Gli operatori hanno letto questa scelta (che Biden ha motivato con la fiducia nel raggiungimento degli obiettivi di inflazione ed occupazione) come una conferma nell’indirizzo di normalizzazione della politica monetaria americana, seguendo il percorso delineato dalla metà del 2021.

Da qui un primo movimento verso l’alto dei rendimenti nella parte a medio lungo della curva, con il decennale che ha spiccato il volo fino a sfiorare l’1,70%, ad un passo dai massimi annuali fissati nello scorso febbraio/marzo. In logica intermarket, Wall Street aveva premiato, fino a quel momento, i settori più value, movimento accompagnato dalla debolezza invece del comparto della tecnologia. Anche perché restano sullo sfondo le tematiche legate all’inflazione, giunta nel breve a valori molto alti, che la Federal Reserve potrebbe trovarsi davanti da affrontare.

Rimane vero che per gli esponenti della banca centrale americana, il problema dell’inflazione di breve si risolverà entro tempi ragionevoli. Secondo alcuni commentatori con una view particolarmente ‘hawkish’, la Fed potrebbe prendere in considerazione anche l’ipotesi di velocizzare il piano di riduzione degli acquisti di titoli di stato ed altri asset nel meeting di metà dicembre.

Le notizie giunte venerdì sul tema della nuova variante Covid-19 hanno però ribaltato le tendenze della prima parte della settimana, con il decennale americano che ha rapidamente ritracciato, perdendo oltre 20 bps e chiudendo la settimana appena sotto area 1,50%. Ritraccia anche il titolo americano a 2 anni che aveva toccato nuovi massimi, 0,64% scontando di fatto un paio di interventi sui tassi a breve ad iniziare dal 2022.

Si comprende bene come uno scenario pandemico con gli stati sotto pressione potrebbe pesare nelle scelte di politica economica, rinviando nel tempo i propositi di intervento nella politica monetaria. Il Bund tedesco ha chiuso la settimana (in termini di yield) ancora sotto quota -0,30% e in retromarcia dai massimi settimanali vi è stato anche il decennale italiano (close a 0,95%).

Tra le altre asset class obbligazionarie: debole sia il segmento del corporate investment grade così come l’high yield, legato all’andamento dell’azionario. In indebolimento anche gli strumenti legati all’inflazione.

Per quanto riguarda l’ambito forex, le dinamiche intermarket hanno portato prima il cross Euro Dollaro USA in area 1,12, ai minimi da giugno 2020, per poi invertire la rotta in concomitanza con la debacle dei mercati, movimento spiegabile dalle ipotesi di una Fed meno interventista. Tra le altre valute, ancora tensione sulla Lira turca così come sul Bitcoin, in decisa inversione nel trend di breve termine.

Dott. Alessandro Pazzaglia, Consulente Finanziario Indipendente, iscritto all’Albo delibera. 1081 del 18/04/2019. Info mail [email protected]