Mercati in cerca della quadra, settimana del SuperDollaro e dell’alta inflazione

MERCATO AZIONARIO

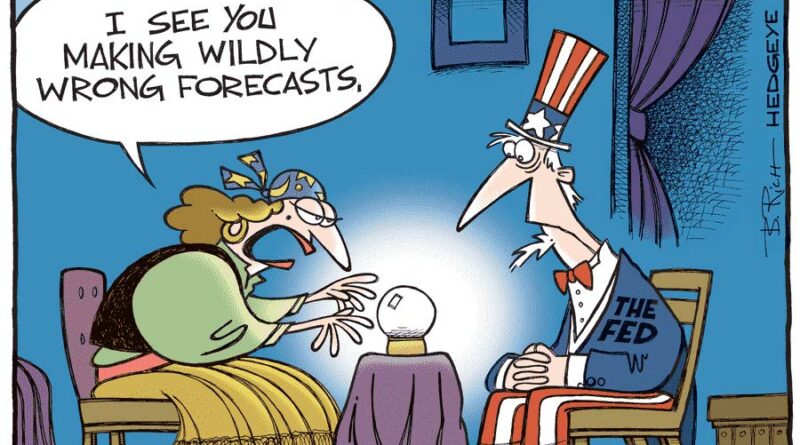

Settimana interlocutoria per i principali listini azionari, che recuperano verso fine settimana positività sulla scia di alcuni dati macroeconomici e un ritrovato per così dire “voglia di rimbalzo”. Veniamo dal peggiore semestre sui mercati azionari degli ultimi 50 anni. La correzione degli indici è stata innescata dal cambiamento della politica monetaria americana che dopo previsioni 2021 del tutto errate su un’inflazione “transitoria” ora è alle prese con un’inflazione fuori controllo. L’inflazione nel 2022 si è dimostrata inarrestabile nei rialzi e ora la Fed è dietro la curva per cercare di fermare la sua crescita in un disperato tentativo di non far sì che la stretta dei tassi di interesse sia troppo dannosa alla crescita economica. Molti analisti iniziano ad annunciare che una recessione sia possibile. Sul fronte macroeconomico l’inizio della scorsa settimana è stato caratterizzato dai dati del l U.S. Bureau of Lobor Statistics che ha dichiarato che a giugno il tasso di disoccupazione è rimasto invariato in USA sul 3,6%. La settimana passata è stata molto importante per l’avvio della stagione delle trimestrali In America. Jp Morgan ha comunicato giovedì i risultati per il secondo trimestre segnati dal declino dei profitti netti da 3,78 a 2,76 dollari per azione contro i 2,89 dollari del consensus. Anche Morgan Stanley ha pubblicato in settimana una trimestrale segnata dal crollo del 55% dei ricavi del banking.. In Asia in particolare in Cina, delude il dato sul Pil cresciuto dello 0,4% annuo nel secondo trimestre, in deciso rallentamento rispetto allo 4.8% precedente. Migliora, sempre in Cina, invece, il dato sulla produzione industriale con un + 3,9% a giugno rispetto allo 0,7% di maggio ma sotto il 4,4% del consensus.

MATERIE PRIME

Le ottave precedenti sono state negative per le materie prime e l’ultima settimana ha completato l’opera, con il basket in calo di oltre il 2%. Profondo rosso per quelle industriali (-6,9%) ma anche per le agricole (-5,5%). Il basket energetico (+1,8%) si salva solo perché al -7% del petrolio (sceso di nuovo in area 96-97) si contrappone il rialzo del gas (+16%). Deboli anche tutti i metalli preziosi, con l’oro appena sopra area 1.700 (-2%). Ribassi delle materie prime tutti collegati alla forza del Dollaro ma soprattutto alla view negativa degli operatori sul ciclo economico.

MERCATO OBBLIGAZIONARIO

La scorsa settimana a tenere “banco” sul mercato obbligazionario è stato il dato sull’inflazione americana. Il tasso di inflazione è salito al 9,1% annuo dall’8,6% di maggio e contro l’8,8% del consensus. Il dato molto atteso si attesta a giugno sui massimi dal 1981 il che fornisce ulteriori motivi alla Fed per insistere nella sua stretta monetaria e anzi prende forza l’ipotesi di un ulteriore accelerata. Si sconta ora, con un 80% di probabilità, che i tassi possano aumentare a fine luglio di 100 bp anziché 0,75 bp. Questo rialzo dei tassi dipenderà anche dai dati macroeconomici che usciranno in America da qui al prossimo meeting della Fed del 26/27 luglio. Vediamo come si sono comportati i tassi in questa settimana: in risalita il tasso a due anni (3,12% ma con un massimo a 3,25%) che riflette la parte breve della curva, mentre il decennale non ha praticamente fatto una piega di fronte al valore di inflazione record. L’yield del Treasury a 10 anni, infatti, ha solo fatto finta di risalire sopra il 3%, attestandosi poi più in basso (close a 2,92%). Si potrebbero quindi dire che Wall Street sembra temere meno questi dati (non ci sono stati affondi ribassisti pesanti) ma anche che i Bond Vigilantes sono convinti di una Fed che riuscirà nel suo intento (anche provocando una recessione se necessario). Anche perché la curva dei tassi mostra un percorso inverso per il 2023, con la Fed che dovrebbe fare retromarcia. Chi vivrà vedrà, insomma! Intanto i titoli governativi ‘sentono’ l’evento e già da qualche settimana cominciano a segnalare il cambio di umore. In settimana positivo, infatti, il segmento governativo americano ma anche quello della zona Euro: il Bund tedesco ha ripiegato dall’1,35%all’1,13%, ‘aiutato’ anche dalle non brillanti prospettive economiche dell’Eurozona che suggeriscono prudenza alla BCE. Diverso il caso dell’Italia: la crisi di governo riporta il rendimento del BTP verso l’alto, in controtendenza (3,28% in chiusura) e quindi con uno spread in risalita sopra i 200 bps. Piccoli recuperi, infine, per il corporate investment grade e per l’High Yield, in scia ai segni più visti sull’equity sul finire di settimana. Ancora in calo anche il debito emergente.

MERCATO DELLE VALUTE

In ambito valutario il cambio Euro Dollaro ha raggiunto la parità: troppo forti le dinamiche di politica monetaria della Fed rispetto a quelle della BCE e troppo deboli le prospettive economiche dell’Eurozona. In settimana la presidente Christine Lagarde non lascia spazio a chi ha chiesto un intervento a favore dell’euro, dichiarando che un “target sul cambio” non rientra tra gli obiettivi della Bce. L’euro perde terreno anche rispetto al Franco Svizzero (cross a 0,985). Ma non è l’euro a cadere così in basso in realtà è il dollaro a toccare i massimi da 24 anni rispetto allo yen e ad un paniere composto dalle sei maggiori valute globali. Torna a recuperare il Rublo mentre il Bitcoin flette (-4,2%) pur senza perdere l’importante area a 20.000 $.