MERCATI AZIONARI

Ottava di assestamento sui mercati finanziari, con i listini azionari complessivamente deboli e poco ispirati dalle notizie giunte in settimana. Segno del bisogno di assestamento delle borse che sono giunte a metà anno con performance rilevanti, sulla scia di una maggiore partecipazione settoriale agli indici (oltre ai titoli ‘growth’, anche quelli ‘value’) e di una dinamica degli utili che resta comunque improntata alla positività prospettica.

Proprio in questa ottica è iniziata la stagione delle trimestrali USA, con il consueto inizio dal comparto finanziario e delle banche di investimento (Goldman Sachs, Morgan Stanley, JPMorgan). Risultati sopra le attese con i profitti in crescita spinti ovviamente anche dal buon andamento dei mercati, ma che solo in parte ha galvanizzato Wall Street, più pensierosa circa le dinamiche di politica monetaria negli USA, in particolare dopo le parole del Presidente Fed Powell che ha lasciato ancora aperte le tematiche sulla gestione dell’inflazione e sull’annosa questione del tapering.

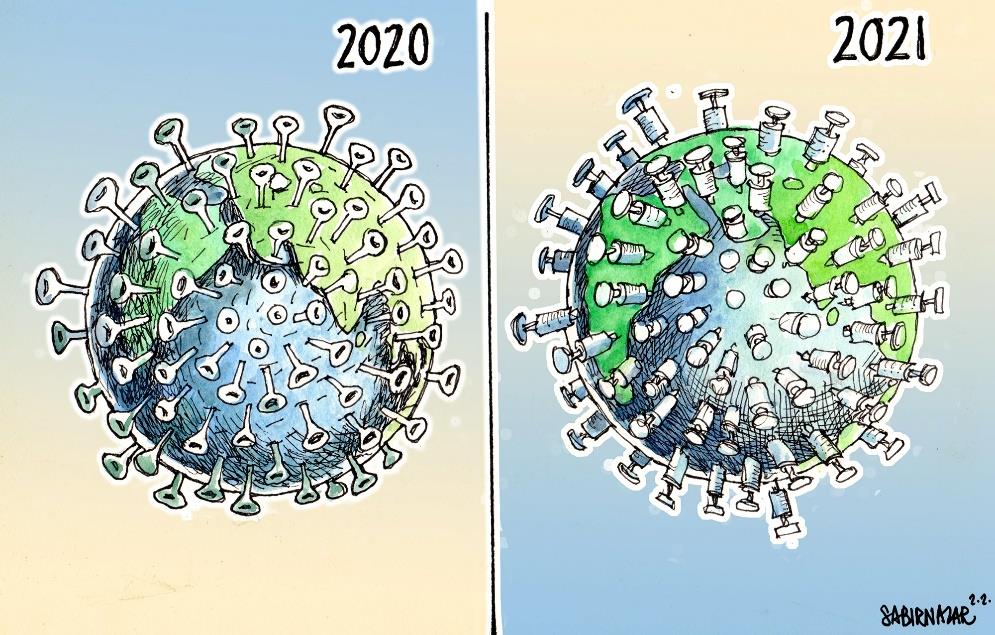

Sullo sfondo poi restano le incognite legate alla diffusione della variante Delta del Covid-19, che sta progressivamente portando ad una rimodulazione nelle possibilità di spostamento all’interno e tra gli stati. L’S&P 500, che chiude l’ottava con un margine negativo dell’1% si è attestato leggermente sotto al livello dei massimi assoluti (4.350-4.390), con una volatilità in incremento rispetto alle settimana precedenti (Vix a quota 18). L’indice Nasdaq 100 (saldo settimanale anche in questo caso di un -1%), realizza un ritocco dei massimi (top a 15.000) per poi ritracciare in chiusura di settimana.

Sul breve, quindi, fase di consolidamento dopo una corsa verso l’alto che è stata significativa per i titoli tech (+15% dai minimi relativi di maggio), favoriti nuovamente dal nuovo ‘giro’ di rotazione settoriale avvenuto sull’azionario. Il declino dei tassi di interesse a medio lungo (ma anche l’emergente della variante Delta), infatti, ha dato nuova tonicità ai titoli della tecnologia (ma anche all’Health care) a scapito dei comparti più legati al ciclo economico. Il legame a doppio filo con l’emergenza sanitaria emerge nell’osservare qualche differenza sia tra gli stessi indici americani (particolarmente male le piccole capitalizzazioni, -5%), sia tra le diverse aree geografiche, con l’Europa che spesso fatica a seguire il trend di Wall Street, visto la propria composizione settoriale maggiormente esposta a energetici e bancari.

Segni meno marcati in realtà anche per diversi tematici di nicchia legati ai tecnologia, verso i quali gli investitori hanno preferito avere un atteggiamento prudente dopo il buon andamento delle scorse settimane. Inversione di tendenza invece per quanto riguarda i paesi emergenti, con un netta ripresa dopo un ampio periodo di sottoperformance (MSCI World Emerging +1,7% vs MSCI World -0,9%). Buono (finalmente) l’andamento degli indici cinesi, dove gli indici macro migliori delle attese in tema di crescita hanno dato un discreto supporto ai listini (Hong Kong China +2,7%) e all’intera area asiatica.

MERCATO DELLE MATERIE PRIME

Sul mercato delle commodities, segni meno marcati per il petrolio (-3,7%), con il WTI sotto ai 72 $ al barile, indebolito dai timori sulla crescita e su un accordo tra Emirati Arabi e Arabia Saudita per aumentare la produzione. Oro in apprezzamento che si riporta sopra area 1.800 Dollari l’oncia. Contrastati i metalli industriali, forte rimbalzo per quelle agricole.

MERCATO OBBLIGAZIONARIO

Sul mercato del reddito fisso, segni più generalizzati sul segmento governativo, sia nella zona Euro, sia in quella del Dollaro USA. Nella settimana erano attese le dichiarazioni del Presidente della Fed Jerome Powell, impegnato in una audizione al Congresso americano e che ha risposto alle domande più importanti circa l’atteggiamento della banca centrale su temi centrali per gli investitori.

Secondo Powell, non è ancora arrivato il momento di avviare una riduzione dell’acquisto di bond da parte della Fed, ossia il tanto discusso tapering, in quanto il mercato del lavoro si trova ancora molto distante dagli obiettivi generali della banca centrale. Le ‘ferite’ inferte da Covid sono ancora ben presenti, motivo per cui la struttura generale della politica monetaria è molto improbabile che sia soggetta a profonde revisioni. Possibili invece, dei ritocchi e qualche rimodulazione a seguito della robusta crescita registrata e della fiammata dell’inflazione (ad inizio giugno, su base annualizzata, attestatasi al +5,4%. Questo tema è stato nuovamente toccato dal Presidente FED ma anche dalla Segreteria al Tesoro Janet Yellen, che hanno espresso comunque concetti molto simili.

Secondo Powell, l’incremento dei prezzi è da ritenersi transitorio, resterà elevato nei prossimi mesi ma poi sarà fisiologicamente riassorbito. L’incremento dei prezzi è significativo anche escludendo la componente legato ai benI energetici e alimentari. I concetti espressi da Powell sono allineati a quelli di Janet Yellen, che sull’inflazione ha detto di sentirsi preoccupata nel breve termine, ma che ritiene poi molto probabile una normalizzazione, man mano che gli effetti post pandemici verranno riassorbiti dal contesto economico.

Questo porta gli investitori a formulare comunque ipotesi circa l’evoluzione dei tassi: secondo James Bullard (presidente della Fed di St. Louis) è improbabile che vi sia un rialzo dei tassi fino a fine 2022 ma allo stesso tempo vi sono le condizioni già adesso per lanciare una strategia sul tema del tapering. I numeri sui mercati mostrano un atteggiamento ancora molto prudente sul futuro: il termometro del decennale USA segna fatti 1,29%, livello non troppo distante dai minimi dell’8 giugno (1,25%). Il trentennale USA tenta di risalire sopra il 2% ma la chiusura è invece su livelli inferiori.

La positività sui governativi americani si è diffusa anche in Europa: il decennale sul Bund scende ampiamente sotto quota -0,30%. Proprio nell’Eurozona è intervenuta la Presidente Lagarde: discorso incentrato sul progetto di creazione dell’Euro Digitale e sulle condizioni dell’Unione, per le quali le politiche accomodanti rimangono essenziali. Tra gli altri segmenti obbligazionari: il calo dei free risk ha favorito il segmento corporate investement grade, sia lato Euro che lato USD. Stabile l’high yield mentre l’exploit dell’azionario emergente è stato bissato’ anche sul mercato obbligazionario con una buona ripresa di hard e local currency.

MERCATO VALUTARIO

In tema di forex, il cambio Euro Dollaro continua a mantenersi in area 1,18, cerando di rattoppare la tendenza negativa di breve, con le quotazioni in bilico sul livello tecnico. In recupero le valute emergenti (come il Real brasiliano) mentre sono risultati stabili Sterlina inglese e Franco svizzero. Ancora debole il Bitcoin, sceso sotto quota 32.000 (-4,4%).

Dott. Alessandro Pazzaglia Consulente Finanziario Autonomo, mail [email protected]